ファクタリングは、フリーランスや個人事業主でも利用できる資金調達手段です。資金繰り対策や貸し倒れリスクの回避など、その有用性はフリーランサーの間でも広く知られるようになりました。

この記事では、数あるファクタリング会社を徹底的に比較し、フリーランスにおすすめのファクタリング会社のみランキング形式で10社ご紹介します。

比較検証は以下の4項目について行いました。

①審査から入金までのスピード(最短10分〜即日)

②ファクタリングにかかる手数料率(最低1%〜20%)

③調達可能額(下限1万円〜上限数億円)

④ユーザーの口コミ良好度

各社、手数料率や入金スピード、手続き方法、調達可能額などを紹介しているので、ぜひ比較検討してみてください

当サイトが特におすすめするファクタリングサービスはペイトナーファクタリング・QuQuMo・ラボルの3社。手続きはオンライン完結なので、振り込みまでのスピードが早く手数料も安いです。

| サービス名 | 特徴・おすすめ理由 |

|---|---|

| 【第1位】 ペイトナーファクタリング |

オンライン完結で面倒な手続き不要。手続きから最短10分で入金完了。取引手数料は10%固定。2社間取引を採用しており、取引先にバレる心配なし。 |

| 【第2位】 QuQuMo |

オンライン完結で入金まで最短2時間。手数料率は1%〜14.8%と業界トップクラスの低水準。2社間契約なので取引先にはバレない。 |

| 【第3位】 ラボル |

手続きはオンライン完結で、請求書のアップロードから最短60分で口座に入金。手数料は一律10%で1万円から調達可能。 |

※ファクタリング会社は各社独自の審査基準を採用しており、同じ売掛債券でも手数料率や入金スピードは異なります。見積もり依頼する際は、必ず複数社から相見積もりを取ることをおすすめします。

- 2024年最新!フリーランスにおすすめのファクタリング10選

- ペイトナーファクタリング | 電話やメールでのやりとりは一切不要

- QuQuMo(ククモ) | オンライン完結で入金まで最短2時間

- labol(ラボル) | 請求書のアップロードから最短60分で入金

- PayToday(ペイトゥデイ) | AIを活用したスピーディーな与信判断

- ビートレーディング | 10万円〜7億円までの買取実績あり

- アクセルファクター | 支払いまでの時間が長い売掛債権にも対応

- 日本中小企業金融サポート機構 | 非営利団体が運営しているので安心

- GMOフリーランスファクタリング | 手数料は一律9.5%と明瞭

- ジャパンマネジメント | 東京・福岡を中心に24時間・全国対応

- バイオン | 最低買取金額5万円〜・売掛先への通知なし

- フリーランスがファクタリングを活用するメリット

- フリーランスがファクタリングを活用するデメリット

- ファクタリング会社を選ぶポイント

- ファクタリングに関するよくある質問

- フリーランス向けファクタリング比較一覧

2024年最新!フリーランスにおすすめのファクタリング10選

この章では、フリーランス(個人事業主)におすすめのファクタリング会社をランキング形式で10社ご紹介します。

- ペイトナーファクタリング | 電話やメールでのやりとりは一切不要

- QuQuMo(ククモ) | オンライン完結で入金まで最短2時間

- labol(ラボル) | 請求書のアップロードから最短60分で入金

- PayToday(ペイトゥデイ) | AIを活用したスピーディーな与信判断

- ビートレーディング | 10万円〜7億円までの買取実績あり

- アクセルファクター | 支払いまでの時間が長い売掛債権にも対応

- 日本中小企業金融サポート機構 | 非営利団体が運営しているので安心

- GMOフリーランスファクタリング | 手数料は一律9.5%と明瞭

- ジャパンマネジメント | 東京・福岡を中心に24時間・全国対応

- バイオン | 最低買取金額5万円〜・売掛先への通知なし

それでは、順に見ていきましょう。

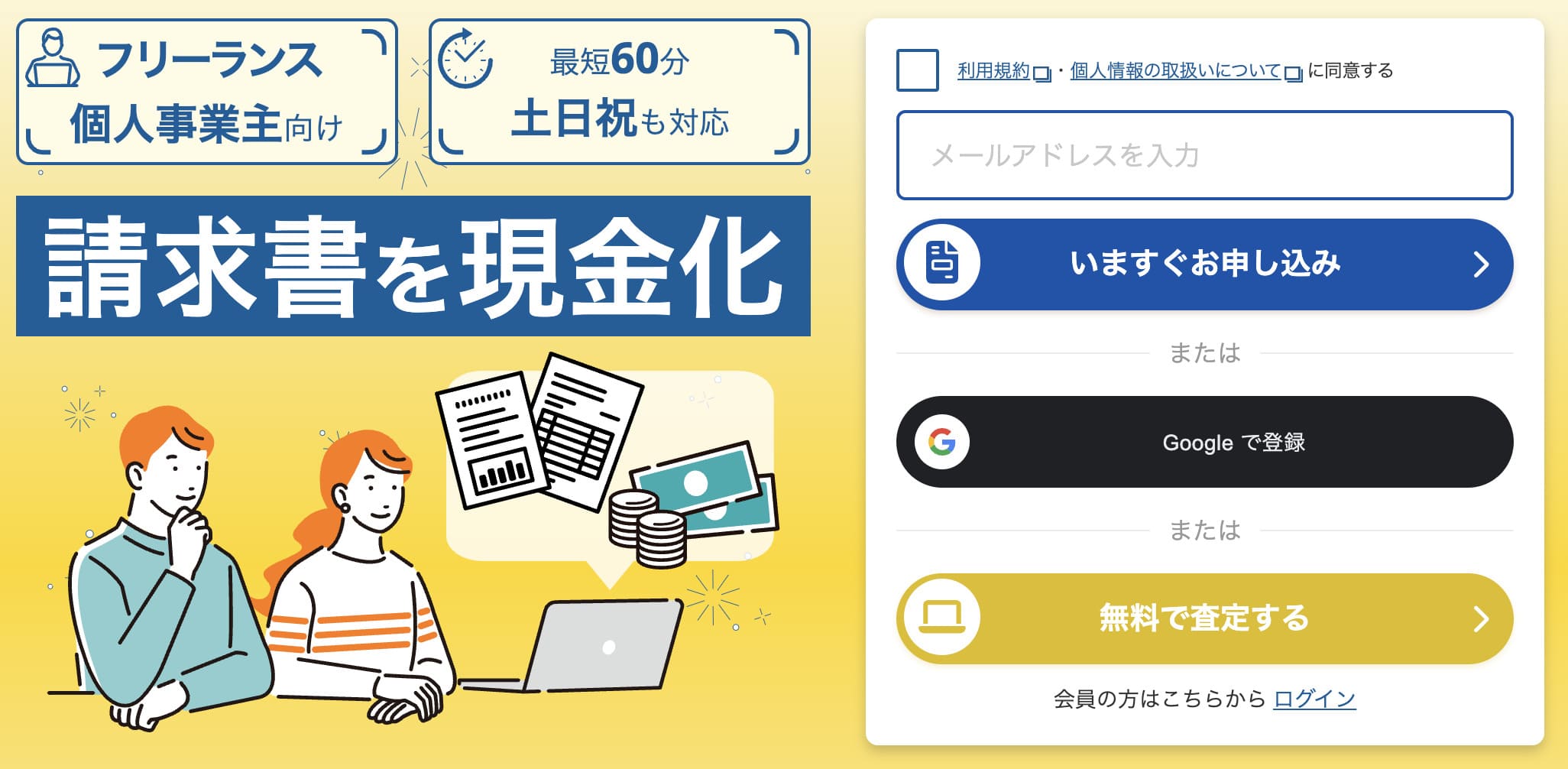

ペイトナーファクタリング | 電話やメールでのやりとりは一切不要

| 総合評価 | |

|---|---|

| 運営会社 | ペイトナー株式会社 |

| 累計利用者数 | 5万件以上 |

| 手数料 | 一律10% |

| 利用可能額 | 1万円〜100万円 |

| 手続き | オンライン完結 |

| 入金スピード | 最短10分 |

| メリット | ・手数料が一律で資金計画を立てやすい ・手続きはオンライン完結 ・入金まで最短10分 ・掛け目の設定がない |

| デメリット | ・初回利用時は上限(25万円)がある |

『ペイトナーファクタリング』は、取引先に送った入金前の請求書情報を登録すると、その報酬金額をペイトナー社が立て替えて即日で振り込んでくれます。

面談や書面でのやり取りは一切不要で、手続きはすべてオンラインで完結します。面倒な書類準備なども必要なく、会員登録をしたその日から利用できます。申請から入金までは最短10分で完了します。

また、ペイトナー社と申込者との2社間取引が採用されており、取引先にファクタリングを利用して資金調達しているという事実がバレることもないので安心して利用できます。

・取引手数料一律10%

・累計申込件数8万件以上

・取引先への通知不要

・オンライン完結で面倒な手続き不要

・最短10分で即日振込

\最短10分で入金完了/

ペイトナーファクタリングの評判・口コミ

ペイトナーファクタリングのポジティブな評判で多かったのは「登録方法や申請手続きが簡単」「必要書類提出から1時間で審査が完了した」という口コミです。

先日初回利用しました。 最初に本人確認書類と請求書のみ提出して審査を依頼しました。 資料が不十分とのことで、追加で請求書やり取りの証跡を提出しましたが、合計1時間かからず審査完了のご連絡をいただきました。

(引用:ノマド家調査)

他の請求書買取サービスも利用したことがありますが、ペイトナーファクタリングはいつも安定して素早い入金です。 利用してからは、1〜2ヶ月後の予測を立てやすくなり、状況はだいぶ改善してきています。

(引用:ノマド家調査)

QuQuMo(ククモ) | オンライン完結で入金まで最短2時間

.jpg)

| 総合評価 | |

|---|---|

| 運営会社 | 株式会社アクティブサポート |

| 手数料 | 1%~14.8% |

| 利用可能額 | 数万円から金額上限なし |

| 手続き | オンライン完結 |

| 入金スピード | 最速2時間 |

| メリット | ・手数料が業界トップクラスの低さ ・最短2時間で資金調達可能 ・手続きはオンライン完結 ・2社間契約なので取引先にバレない |

| デメリット | ・手数料の上限がやや高い |

『QuQuMo』は、非対面式(オンライン完結型)のファクタリングサービスなので、振り込みまでのスピードが早く、手数料も安いのが特徴です。

手続きがスムーズにいけば、申込10分・見積もり30分・送金手続き60分の計2時間程度で資金調達が完了します。

QuQuMoの手数料率は、1%〜14.8%と業界内でもトップクラスに低い手数料率なので、優先的に見積もりを取っておきたいファクタリング会社です。お見積もり時の信用情報や、買取金額を元に手数料率が決定されます。

・入金まで最短2時間

・手数料1%〜と業界最安

・取引先に通知なし安心の2社間契約

・債権譲渡登記の設定不要

・必要書類は請求書・通帳の2点のみ

\無料で見積もり依頼する/

QuQuMoの評判・口コミ

QuQuMoのポジティブな評判で多かったのは「来店不要で書類申請がとても簡単だった」「手数料が低く入金スピードも早かった」という口コミです。

書類提出後いつの間にか審査通過&入金完了のメールが来てた。こんな簡単で良いの?と不安になるレベル。先方から突っ込みが入ることもなく、あっさりと受け取ってもらえた。昨年末に独立したばかりだが大丈夫か?という問いには「元請けが安定している」との回答。本当にあっさりとしたもんです。(30代・男性)

(引用:ノマド家調査)

来店不要であること、手数料が低いこと、少額にも対応可能であることと条件を付け加えていって、自然とQuQuMoに決まった感じです。

電話で聞いた話だと年商1億円~数億円の企業さんからの買取が多いらしく、中小企業向けという印象。また売掛先も中小企業だからといって、雑な与信審査をされるようなことはありませんでした。(40代・男性)

(引用:ノマド家調査)

labol(ラボル) | 請求書のアップロードから最短60分で入金

| 総合評価 | |

|---|---|

| 運営会社 | 株式会社セレス |

| 手数料 | 一律10% |

| 利用可能額 | 1万円〜 |

| 入金スピード | 最短1時間 |

| 手続き | オンライン完結 |

| メリット | ・審査から入金までのスピードが早い ・オンライン完結で手続きできる ・独自の与信管理 ・手数料が一律で資金計画を立てやすい |

| デメリット | ・手数料率が10%の固定 |

『ラボル![]() 』は、フリーランス・個人事業主を対象とした新しい形の請求書買い取りサービスです。請求書のアップロードから最短60分で口座に入金されるというスピード感が強みです。

』は、フリーランス・個人事業主を対象とした新しい形の請求書買い取りサービスです。請求書のアップロードから最短60分で口座に入金されるというスピード感が強みです。

買い取り手数料は一律10%とシンプルで分かりやすい設計になっています。初期費用や月額費用は一切かかりません。

会員登録から審査手続きまで、すべてWeb上で完結するので書類審査や電話の必要がなく、スムーズに買取依頼を行うことができます。

運営元は東証プライム上場企業である株式会社セレスなので、資金面やサービス継続性の面でも安心して利用できます。

・業種・職種問わず1万円から利用可能

・Web完結の申し込みで面倒な手続きが不要

・最短60分というスピード感

・シンプルな料金設定

\無料査定を依頼する/

labol(ラボル)の評判・口コミ

ラボルのポジティブな評判で多かったのは「支払いサイトを気にせずに大型案件を受注できる」「入金までのスピードがとても早かった」「必要書類の提出が簡単」という口コミです。

単価の高い上場企業から仕事の打診がありましたが、支払いサイトが長かったので受注するか迷っていたときに、ラボルについて知って利用しました。報酬が即日で手に入ってラボルへの支払いは取引先からの入金後で良いというのが自分にはピッタリでした。

審査に必要な書類も、取引先担当者からのメールと請求書のみだったので、すぐに申込できました。それ以来支払いサイトを気にせずに大型案件を受注することができています。(28歳 G.Yさん)

(引用:ノマド家調査)

WEB構築のプロジェクトをしています。デザイナーへの発注も自分で行っているので、取引先からの入金がある前に立て替え払いが発生することも多く、常に手元資金を気にする必要がありました。

そんな中、取引先から入金が遅れるという連絡があって困っていたところ、Twitterでラボルを知りました。一部上場企業が運営しているという安心感と、使い方が分かりやすかったので利用しました。(33歳 Y.Sさん)

(引用:ノマド家調査)

PayToday(ペイトゥデイ) | AIを活用したスピーディーな与信判断

| 総合評価 | |

|---|---|

| 運営会社 | Dual Life Partners株式会社 |

| 手数料 | 1〜9.5% |

| 振込期間 | 即日振込 |

| 手続き | オンライン完結 |

| メリット | ・業界最安級の手数料(上限9.5%) ・AIを活用したスピーディーな与信判断 ・取引先への通知が不要な2社間ファクタリング ・オンラインで完結/対面での面談不要 |

| デメリット | ・審査が他社に比べると厳しめ ・必ずしも手数料が安くなるわけではない |

『PayToday』では、AIを活用した与信判断を行なっているので、審査から入金までのスピードがかなり早いです。場合によっては即日での振り込みも可能です。

一般的なファクタリング業者に見積もりを依頼すると、10%〜20%の手数料を提示されるケースが多いですが、PayTodayでは上限手数料が9.5%に設定されています。※最低手数料は1%〜

また、通常であれば30〜45日先までの債権しか買取ってもらえないケースが多いですが、PayTodayでは最大90日後の債権まで買い取ってくれます。

・取引先への通知が不要で明瞭な手数料(上限9.5%)

・AIを活用したスピーディーな与信判断

・取引先への通知が不要な安心取引(2社間ファクタリング)

・オンラインで完結/対面での面談不要 ※日本全国対応

・特別に初回限定手数料20%割引キャンペーンが適用(紹介コード: nomad)

\AIファクタリングで即日振込/

PayTodayの評判・口コミ

PayTodayのポジティブな評判で多かったのは「申し込みから入金までのスピードが早い」「手数料率が低かった」という口コミです。

独立して個人事業主としてデザイナー業を開始しました。運よく案件を3つほど同時に受注できたのですが、外注費の支払い金が不足してしまいました。

どうしても案件を受注したかったので、ファクタリングの利用を決意して2社ほど申込してみましたが、個人事業主であること、確定申告をしていないことにより断られてしまいました。3社目でPayTodayに申込をしたところ、銀行の履歴をベースとした審査をして下さり、申込から2時間後に入金が確認できました。

(引用:ノマド家調査)

申込から完了までがとても早かったです。創立間もないベンチャーが金融機関から融資を受けるのはなかなか難しく、資金繰りの方法を探していた時PayTodayを知りました。

スタッフの対応もよく、とにかく対応が早い。(ベンチャー経営者/30代/男性)

(引用:ノマド家調査)

ビートレーディング | 10万円〜7億円までの買取実績あり

| 総合評価 | |

|---|---|

| 運営会社 | 株式会社ビートレーディング |

| 拠点 | 東京 / 仙台 / 大阪 /福岡 |

| 手数料 | 3社間契約2%〜9%・2社間契約で4%〜12% |

| 利用可能額 | 10万円〜数億円 |

| 累計取引数 | 50,000件以上 |

| 入金スピード | 最短2時間 |

| メリット | ・最短即日で資金調達可能 ・小口から大口まで対応可能 ・最低手数料率が低い |

| デメリット | ・フリーランスが利用できるのは3社間ファクタリングのみ |

『ビートレーディング』は、ファクタリング業界の中でも古くからある会社で、取引実績も業界トップクラスです。

創業直後の中小企業、フリーランスなど、幅広い業種の方でも資金調達可能です。実際に10万円から7億円までの買取実績があり、これまで16,000社もの資金調達を支援してきたビートレーディングはファクタリング業界の先駆者と呼べる存在です。

手数料率は3社間契約で2%〜、2社間契約で4%〜となっています。公式サイトで利用目的や調達希望日、業種などの質問に答え、会社情報を送信することで買取金額や手数料の無料診断ができます。

・取扱件数は5.8万社以上・累計取扱高1300億円

・東京、仙台、大阪、福岡に拠点を持ち日本全国スピーディーに対応可能

・手数料は3社間契約2%〜・2社間契約で4%〜

・小口から大口まで対応可能

\無料で調達可能額を調べる/

ビートレーディングの評判・口コミ

ビートレーディングのポジティブな評判で多かったのは「審査から入金までのスピードが早い」「必要書類の提出が少ないので簡単に契約できた」「手数料がリーズナブルだった」という口コミです。

売掛先からの入金が遅れたため、急きょ資金が必要になりファクタリングを利用しました。銀行融資よりも審査が早く簡単と聞いていましたが、思った以上に必要書類も少なくて驚きました。申し込みから契約までオンラインで完結できるのはすごくありがたいです。

(引用:ノマド家調査)

過去最速で現金を振り込んでもらえました。キャッシュショート寸前だったので、かなり助かりました。 担当者も手続きを急いでくれた様子で、迅速に審査が終わり契約後もスピーディーに振込まで対応してもらえました。手数料もリーズナブルだったのでまた利用したいと思います。(30代・男性)

(引用:ノマド家調査)

アクセルファクター | 支払いまでの時間が長い売掛債権にも対応

| 総合評価 | |

|---|---|

| 運営会社 | 株式会社アクセルファクター |

| 手数料 | 2〜20% |

| 振込スピード | 5割以上が即日入金 |

| 契約方法 | 対面 / 郵送 / オンライン |

| 調達可能額 | 30万〜1億円 |

| メリット | ・審査通過率が93%と高い ・支払いまでの時間が長い売掛債権にも対応 ・最短即日で振込 ・赤字でも利用可能 |

| デメリット | ・大型債権(1億円以上)は利用できない ・請求先が個人の売掛債権は利用できない ・手数料率の上限が高い |

『アクセルファクター』は、大手グループ会社が運営するファクタリングサービスなので、調達可能額の上限が1億円と高額な債権にも対応しています。

幅広い業種に対応しており、建設業・運送業・IT業・アパレル業など、様々な企業から高い支持を獲得しています。最長で6ヶ月(180日)までの売掛金を買い取り対象にしているので、建設業界など支払いまで期間が長く未回収リスクが高い売掛金にも対応しています。

また、手数料率は2%~とファクタリング会社の中でも最安レベルの水準を維持しており、審査通過率も93%と高い水準を誇っています。

・年間相談件数3,000件、買取申込額290億円の実績

・5割以上が即日入金

・大手グループ資本で健全経営

・専属担当の手厚いサポート

\5割以上が即日入金/

アクセルファクターの評判・口コミ

アクセルファクターのポジティブな評判で多かったのは「希望日までに入金してもらえた」「担当者が丁寧に対応してくれた」という口コミです。

初めての利用でしたが、非常に対応も早く希望日までに入金してくれました。親身になって対応してくださり、銀行や政策金融公庫の融資などファクタリング以外のことも相談に乗っていただけました。

(引用:ノマド家調査)

他ファクタリング会社から、アクセルファクターに変えたのですが、ショートする前からの流れから見て頂き最善策を一緒に考えていただけました。資金調達も納期までに間に合い、大変感謝しております。

(引用:ノマド家調査)

ポジティブな口コミが大半でしたが、一部「経営状況を1時間ほどヒアリングされた」といったネガティブな口コミも見受けられました。

アクセルファクターから念入りに経営状況を1時間ほどヒアリングされたことが不満でした。

また、GMOファクタリングを利用したことがありますが、最低手数料率は1%でした。アクセルファクターの最低手数料率は2%のためこの点は不満です。

(引用:ノマド家調査)

日本中小企業金融サポート機構 | 非営利団体が運営しているので安心

| 総合評価 | |

|---|---|

| 運営会社 | 日本中小企業金融サポート機構 |

| 手数料 | 1.5%〜10% |

| 利用可能額 | 制限無し |

| 手続き | オンライン完結 |

| 入金スピード | 最短即日 |

| メリット | ・審査の通過率が高い ・手数料が業界最安水準 ・郵送やオンラインで手続きが完結する ・経営コンサルティングを受けられる ・補助金申請の支援をしてもらえる |

| デメリット | ・売掛先が法人であることが条件 ・2社間ファクタリングの手数料はやや高め |

『日本中小企業金融サポート機構』は、ファクタリング業界では珍しい非営利団体となっています。

1つでも多くの中小企業を救済し、役に立ちたいという思いから、最低限の手数料にてファクタリングを請け負っています。もちろんフリーランスの利用にも対応しています。

また、日本中小企業金融サポート機構では、通常のファクタリング業務と並行して、経営及び各種コンサルティング業務を行っています。

辻本

・非営利団体という信頼度と安全性

・無料フォームによる手数料見積もりが可能

・コンサルティングとの併用も可能

\最短30分で審査完了/

日本中小企業金融サポート機構の評判・口コミ

日本中小企業金融サポート機構のポジティブな評判で多かったのは「赤字決算でも調達できた」「売掛先に知られず調達できた」「手数料が安かった」という口コミです。

その日中に資金を調達しなければならない状況でした。他社にも相談しましたが、当日中の資金調達は無理とのことで、悩んでいたところ日本中小企業金融サポート機構を発見。

事情を説明したところ状況を汲んでくださいました。赤字決算でしたが希望通りの300万円を調達でき助かりました。

(引用:ノマド家調査)

個人事業主で税金の滞納があります。そのため融資は断られてしまい、どうにかできないかと思っていたところ日本中小企業金融サポート機構のホームページを拝見しました。

ファクタリングの利用自体が初めてだったため、不安はあったものの、1日で40万円を希望通り資金調達でき、売掛先にも知られない取引ができて満足しています。

(引用:ノマド家調査)

GMOフリーランスファクタリング | 手数料は一律9.5%と明瞭

| 総合評価 | |

|---|---|

| 運営会社 | GMOクリエイターズネットワーク株式会社 |

| 手数料 | 9.5% |

| 振込スピード | 最短30分 |

| 契約方法 | オンライン完結 審査書類は請求書のみ |

『GMOフリーランスファクタリング』は、個人・法人関係なく利用可能なファクタリングです。ただし、現在利用できる職業はWebクリエイターとITエンジニアのみとなっています。

全ての手続きがオンラインで完結します。手続き自体も簡単なので、手間や時間はほとんどかかりません。審査に必要な書類は、請求書と自身の活動を証明するSNSやウェブサイトのみであり、審査が完了して契約を結ぶ際は、顔写真付きの公的身分証が必須となります。

GMOでは、すでにフリーナンスという即日支払サービスを提供しており、そちらは手数料は3%〜10%ですが、GMOフリーランスは手数料は一律9.5%と明瞭です。

・業界最速級最短30分で審査完了

・手数料は一律9.5%

・審査完了まで写真付き身分証などの登録も不要

・取引先に利用が知られません

GMOフリーランスファクタリングの評判・口コミ

口コミサイトやSNS、ランキングサイトでGMOフリーランスファクタリングの口コミを探してみましたが、現時点では見つかりませんでした。

GMOのファクタリングサービスは2022年にスタートしたばかりなので、まだ利用者の口コミ投稿は活発ではないようです。

SNS上で口コミが見当たらないのは、利用実績が少ないことの裏返しなのでその点はマイナスポイントと言えます。

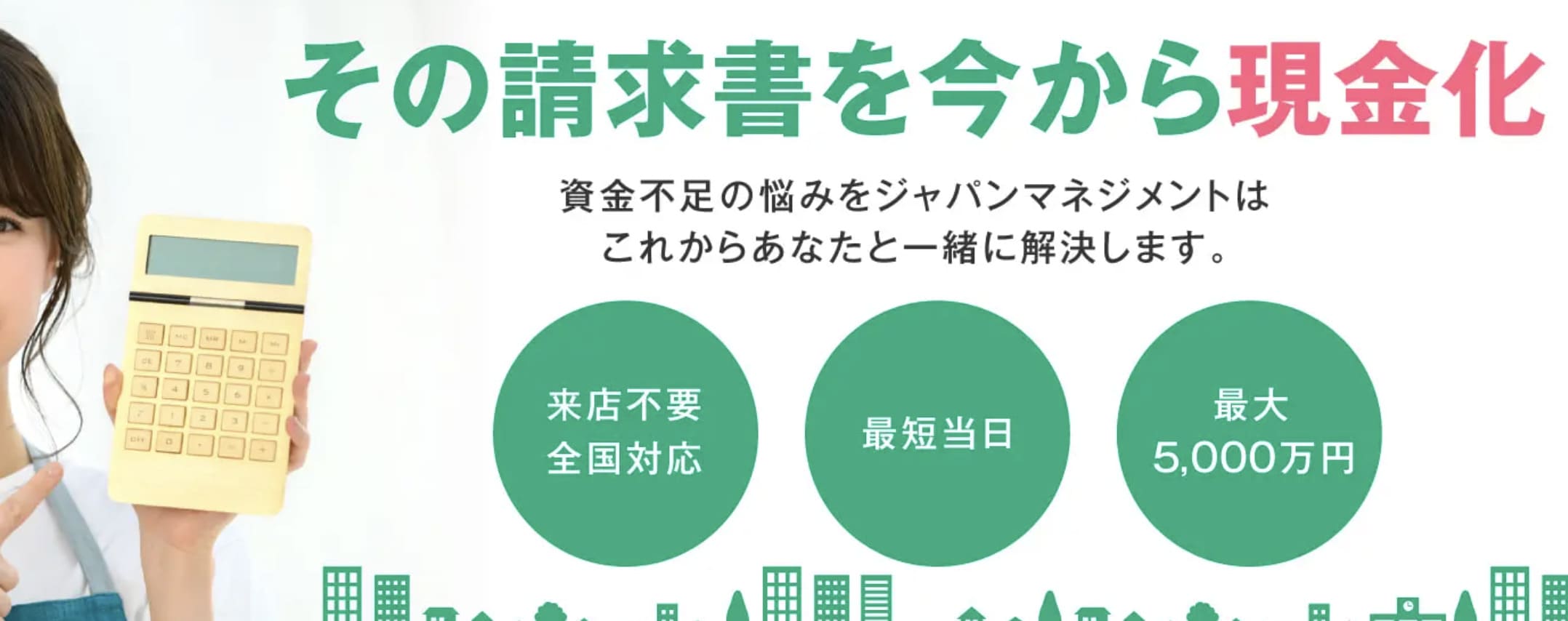

ジャパンマネジメント | 東京・福岡を中心に24時間・全国対応

| 総合評価 | |

|---|---|

| 運営会社 | 株式会社ラインオフィスサービス |

| 対応エリア | 全国 |

| 振込スピード | 最短即日 |

| 手数料 | 3%〜20% |

| 上限金額 | 最大5,000万円 |

| 取引方法 | 2社間・3社間ファクタリング |

| メリット | ・審査から入金までのスピードが早い ・少額の売掛債権にも対応 ・幅広い売掛債権に対応している |

| デメリット | ・手数料率の上限が高い ・買取可能な売掛金の上限が低い |

『ジャパンマネジメント![]() 』は、事業規模の大小を問わず、フリーランスから中小企業までを対象としたファクタリングサービスを行なっています。

』は、事業規模の大小を問わず、フリーランスから中小企業までを対象としたファクタリングサービスを行なっています。

売掛債権の金額は50万円~5,000万円までと幅広く、2社間ファクタリングと3社間ファクタリングにも対応しています。手数料の相場としては、2社間ファクタリングで10%~20%、3社間ファクタリングで3%~10%となっています。

手数料については、売掛金の種類や売掛先の規模・財務状況などに応じて算出され、売掛債権額の80~90%が買取り対象となります。

債権の未回収リスクはすべてジャパンマネジメントが負うので、売掛債権管理の軽減も図ることができます。

・来店不要で即日対応

・最大5,000万円まで資金調達可能

・東京・福岡を中心に24時間・全国対応

・保証人・担保不要

\LINEで無料相談/

ジャパンマネジメントの評判・口コミ

ジャパンマネジメントのポジティブな評判で多かったのは「3社間ファクタリングなので手数料が安かった」「担当者が親切に対応してくれた」という口コミです。

利用回数は現在までに3回。全部3社間ファクタリングなので手数料は低めです。売掛先は昔ながらの老舗企業でファクタリングの存在を知らず、当初は手続きが面倒という姿勢でした。

これは2社間かなと諦めかけていたのですが、担当者の尽力もあり、何とか理解を得られました。

(引用:ノマド家調査)

担当者が最初から親切でファクタリングのことも深く理解できました。質問に対して嫌な顔をせずに教えてくれたので助かりました。

(引用:ノマド家調査)

バイオン | 最低買取金額5万円〜・売掛先への通知なし

| 総合評価 | |

|---|---|

| 運営会社 | 株式会社バイオン |

| 手数料 | 一律10% |

| 担保・保証人 | 不要 |

| 手続き | オンライン完結 |

| 入金スピード | 最短60分 |

『バイオン』は、中小企業から個人事業主までを対象にしているオンライン完結型のAIファクタリングサービスです。

AIを用いた独自の審査システムを用いることで手続きのスピード化を実現しており、最短60分で審査結果をメールで受け取ることができます。

手続きの際、来店による面談や書類の郵送は一切不要で、全ての手続きをネット上で行うことができます。時間帯によっては契約後の即日入金も可能です。

料金に関して、初期費用や月額費用は一切発生せず、一律10%の手数料となっています。最低買取金額は5万円〜なので、個人事業主やフリーランスも利用しやすいです。また、売掛先が個人であっても利用可能です。

・来店や面談が不要で契約までオンライン完結

・二社間ファクタリングなので売掛先への通知なし

・手数料は一律10%

・オンラインで無料お見積り

バイオンの評判・口コミ

バイオンのポジティブな評判で多かったのは「即日で資金調達できた」「オンライン完結で分かりやすい」という口コミです。

原材料の仕入れを安くしようとすると現金が必要になります。そこで、ファクタリングを利用しようと思い、何社か見積もりを取ったところ手数料の低いバイオンに決めました!個人事業主の知人にも紹介したいと思います。(建築業・個人事業主)

地方からファクタリングを利用するために、わざわざ都内に出なければいけないというのが大変で、そんな時にバイオンを知りました。オンラインで完結なので、時間の節約にもなりました!(自転車販売・個人事業主)

ポジティブな口コミが大半でしたが、一部「審査落ちした」といったネガティブな口コミも見受けられました。

過去に一度断られたのですが今回の審査でも落ちました。審査落ちの明確な理由を説明してもらえないのでモヤモヤします。

(引用:ノマド家調査)

フリーランスがファクタリングを活用するメリット

業績が悪くても売掛債権を現金化できる

ファクタリングは業績が芳しくないフリーランスでも資金調達が可能な点が大きな魅力です。銀行融資であれば、赤字などの業績不振があると融資を受けられない場合が多いです。

一方でファクタリングは、売掛先企業の業績が良好であれば、自社の状況に関わらず売掛債権を現金化できます。税金などの未払いがある場合でも、ファクタリングであれば対応してもらえます。

最短即日で資金調達できる

ファクタリング会社によっては最短即日での現金化が可能であり、運転資金や設備投資などの急な支払いにも対応できます。

銀行融資や公的融資の場合、審査や手続きに時間がかかるため、数日から数週間ほど時間がかかるのに対し、ファクタリングであれば最短1時間程度で現金を受け取れます。

売掛債権の未回収リスクを抑えられる

売掛債権は支払いを受けるまで現金化できないため、黒字倒産のリスクがあります。ファクタリングを利用すれば、売掛金の支払い期日を待たずに現金化でき、経営資金に余裕が生まれます。

償還請求権の無いファクタリングであれば、取引先が倒産した場合でも回収リスクを回避できます。

フリーランスがファクタリングを活用するデメリット

融資よりも手数料が高い

銀行融資では1%代の利息で済むのに対し、ファクタリングでは最大で20%〜30%程度の手数料がかかることもあります。

特に、取引先との信頼関係を重視した2社間ファクタリングを利用する場合、その分手数料は高くなる傾向にあります。

売掛金の額しか現金化できない

ファクタリングは売掛金の金額までしか資金を調達できません。

設備投資など多くの資金が必要な場合、銀行からの融資の方が適しています。ファクタリングは資金繰りを改善し、キャッシュフローを整える目的で利用するのが最適です。

3社間ファクタリングは取引先にバレる

3社間ファクタリングを利用する場合、取引先企業がファクタリング会社に直接支払う必要があるため、ファクタリングを利用していることがバレてしまいます。

取引先に資金繰りに困っているという印象を与える可能性もあるため注意が必要です。ただし、普段から相談しやすい関係性の売掛先であれば、ファクタリングの利用に納得してもらえるでしょう。

ファクタリング会社を選ぶポイント

審査から入金までのスピード

一般的なファクタリング会社では、3営業日〜1週間ほどで入金されるケースが多いです。

入金スピードはファクタリング会社とって非常に重要な差別化要因であり、中には申し込みをしたその日に入金してくれる会社もあります。

辻本

ファクタリングにかかる手数料率

ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」の2種類あり、それぞれ手数料率が異なります。

2社間では3%〜30%、3社間では3%〜10%が手数料の相場になります。

調達可能額(下限・上限額)

ファクタリング会社によっては、最低1万円から数千万円まで調達可能な会社もあれば、上限7億円まで調達可能な会社もあり特色が異なります。

建設業や不動産業など大口の売掛債権を保有している企業は、できるだけ買取額上限が高いファクタリング会社を選ぶようにしましょう。

償還請求権の有無

償還請求権が有る場合、売掛金の取引会社が倒産したり不払いになった場合、ファクタリング利用者本人が取引会社の代わりに保証する必要があります。

一般的なファクタリング会社であれば、償還請求権は無しに設定されていますが、有りの会社もあるので注意が必要です。

辻本

ファクタリングに関するよくある質問

フリーランス・個人事業主はファクタリングの審査に落ちやすい?

ファクタリング会社は売掛金額の1〜20%ほどを手数料として利益を得ています。フリーランス・個人事業主の取引は、法人と比較すると少額なので、費用対効果が悪くそもそもフリーランス・個人事業主には対応していないケースが多いです。

一方で、最近ではフリーランス人口の増加に伴い、『ペイトナーファクタリング』や『ラボル![]() 』のようなフリーランスに特化したファクタリング会社も出てきています。

』のようなフリーランスに特化したファクタリング会社も出てきています。

少額取引に対応しており、審査の通過率も高いので、フリーランス・個人事業主でも問題なく利用できます。中には、少額取引にも対応しているけど手数料率を高く設定している業者もいるので注意が必要です。

ファクタリングサービスの併用は可能?

ファクタリング会社はそれぞれ独自の審査基準を設けており、同じ売掛債権でも業社によって手数料率は異なります。

手数料を抑えるためには、必ず複数のファクタリング会社から見積もりを取って検討することをおすすめします。

ただし、すでに売却した売掛債権を別のファクタリング会社に売却することは、二重譲渡に当たるため禁止されています。

売掛債権を二重譲渡したらどうなる?

売掛債権の二重譲渡は犯罪です。場合によっては、詐欺罪や横領罪で訴えられる可能性があります。

最悪の場合、売掛先に通知されるケースもあり、取引停止になる可能性もあるので注意が必要です。

フリーランス向けファクタリング比較一覧

フリーランスがファクタリングを活用する一番のメリットは、早期に確実な資金調達ができる点です。売掛債権を持っていれば、ファクタリングを利用することで最短即日のうちに資金調達可能です。

各社、手数料率や入金スピード、手続き方法、調達可能額などは異なるので、ぜひ当サイトがおすすめするファクタリングサービスを比較検討してみてください。

ファクタリング厳選10社

| サービス名 | 手数料 | 入金スピード |

| 【第1位】 ペイトナーファクタリング |

一律10% | 最短10分 |

| 【第2位】 QuQuMo |

1%~14.8% | 最短2時間 |

| 【第3位】 ラボル |

一律10% | 最短1時間 |

| PayToday | 1%〜9.5% | 最短即日 |

| ビートレーディング | 2%〜9% | 最短2時間 |

| アクセルファクター |

2%〜20% | 最短即日 |

| 日本中小企業金融サポート機構 | 1.5%〜10% | 最短即日 |

| FREENANCE | 3%〜10% | 最短即日 |

| ジャパンマネジメント |

3%〜20% | 最短即日 |

| ベストファクター |

2%〜20% | 最短即日 |

メリット.jpg)